La morosidad, tanto pública como privada, refleja una tendencia a la reducción tanto de los plazos de pago como de las cuantías en mora, determinada en buena medida por la reactivación de la situación económica y por algunas medidas puestas en marcha desde la Administración, si bien es preciso seguir avanzando en la estrategia de lucha contra la morosidad para reducir el riesgo de repuntes.

Así se ha puesto de manifiesto en la jornada centrada en el análisis de la morosidad que ha organizado CEPYME, bajo el título de El retraso en los pagos de las operaciones comerciales: situación y perspectivas en el ámbito público y privado”, en la que se ha puesto de relieve la contribución de las Administraciones Públicas en este proceso de reducción de la morosidad.

Medidas como la Ley de Factura Electrónica, la Ley orgánica de control de la deuda comercial y, sobre todo, los planes de pago a proveedores han contribuido a reconducir una situación que, en los primeros años de la crisis, derivó en retrasos excesivos y elevadas cuantías, cuyas principales perjudicadas eran las empresas, en especial las de menor dimensión.

Sin embargo, en la actualidad, según los datos del ministerio de Hacienda y Administraciones Públicas, el período medio de pago en el caso de la Administración General del Estado se sitúa en 11’98 y 13’17 días, en función de que se computen o no los pagos de la Seguridad Social.

En el caso de las Comunidades Autónomas, se ha pasado de un período medio de pago de 50’83 días a finales de 2014 a 45’24 días al terminar el mes de mayo. Además, la deuda comercial se ha reducido en un 68% desde 2012 hasta el pasado mes de mayo.

En el caso de las Corporaciones Locales, el período medio de pago se situó en 19’22 días, cifra que se reduce hasta los 15’74 días si se tiene en cuenta solo las grandes ciudades.

La jornada ha contado con la participación de representantes de las Administraciones central, autonómica y local, del Banco de España, de la Comisión Europea y de diversos sectores empresariales.

En la clausura, el secretario de Estado de administraciones Públicas, Antonio Beteta, ha explicado cómo ha mejorado la situación de los proveedores en los tres últimos años y también que el motor de nuestra economía han sido los emprendedores, los autónomos y las pequeñas y medianas empresas. Las Comunidades Autónomas y las entidades locales han recibido 73.804 millones de euros destinados al pago directo a proveedores a través de los mecanismos de financiación. En total, según ha explicado Beteta, se han abonado 8 millones de facturas y el 70% de los pagos a proveedores se han dirigido a prestaciones de sanidad, educación y servicios sociales. El total acumulado de facturas electrónicas se acerca a los tres millones (2.698.710) y, en el último mes, 600.000 euros. Beteta ha recordado que el Gobierno lleva 3 años y medio de lucha contra la morosidad que ya está dando sus frutos con la reducción del periodo medio de pago a proveedores.

El vicepresidente de CEPYME, Ángel Nicolás, ha señalado en la clausura de este acto que “tanto la morosidad como las dificultades de acceso a la financiación son dos de los factores que más inciden en la capacidad competitiva de las empresas”. En este sentido, ha retirado el compromiso de colaboración de CEPYME con la Administración para erradicar la morosidad y ha recordado que “los mecanismos extraordinarios de financiación para el pago a proveedores y el marco regulatorio establecido mejoran sustancialmente la situación de las empresas”, especialmente si se compara el momento actual con los años precedentes.

Y entre las propuestas de CEPYME para seguir avanzando en esta reducción de la morosidad Nicolás se ha referido a la corrección de “defectos” de la normativa actual, como la existencia de distintos regímenes jurídicos que establecen distintos plazos de pago; la posibilidad de establecer calendarios de pago que vayan más allá de los plazos legales o los problemas que presenta el reconocimiento de las certificaciones en el ámbito de las Administraciones Públicas”

Por su parte, el director general de Industria y de la Pyme, Víctor Audera, ha señalado en la inauguración de esta jornada que el 80% del crédito a las pymes sigue procediendo de la banca y que este porcentaje es excesivo, por lo que ha indicado que el objetivo es avanzar en el proceso de desbancarización y ha destacado que la Dirección General apuesta por la mejora de la financiación a las pymes a través de instrumentos como las líenas de ENISA y CERSA.

La jornada ha contado con la participación de Laura McGrath, responsable de la Comisión Europea para estas materias, quien ha señalado que la Comisión Europea está llevando a cabo una avaluación de los resultados de la implementación de la Directiva sobre morosidad en los Estados miembros que se conocerá en otoño.

Asimismo ha participado el Consejero de Hacienda y Administración Pública de la Región de Murcia, Andrés Carrillo, quien ha destacado que esta Comunidad ha reducido paulatina y significativamente el periodo de pago, frente a la media de comunidades autónomas “porque para nuestro gobierno el pago a las pymes es una prioridad de primer orden, ya que va ligado al crecimiento económico y al empleo”. Asimismo destacó la labor del gobierno de la Nación “que no ha dejado solas a las CCAA, en el cumplimiento de este objetivo, mediante un mecanismo de liquidez como ha sido el FLA, que ha permitido a los proveedores cobrar en un plazo razonable”.

Boletín de Morosidad y Financiación Empresarial

En el marco de esta jornada se ha presentado el Boletín de Morosidad y Financiación Empresarial de CEPYME, elaborado en colaboración con la Dirección General de Industria y de la Pyme y con Analistas Financieros Internacionales (AFI).

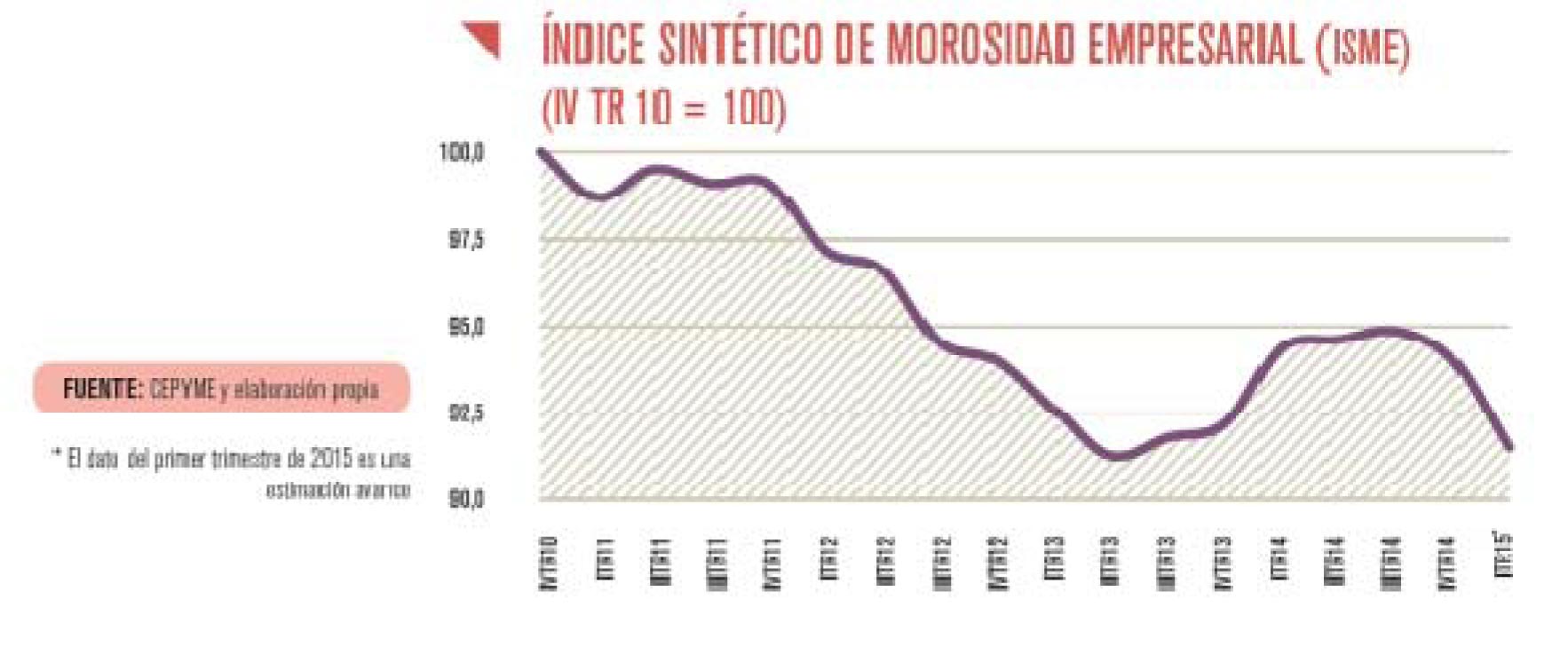

El Indicador Sintético de Morosidad Empresarial (ISME) que se elabora en dicho Boletín se ha situado en el primer trimestre de 2015 en 91’5 puntos, tan solo dos décimas por encima del mínimo histórico del segundo trimestre de 2013.

Además, en este período, el plazo medio de pago ha disminuido hasta los 79,5 días y el porcentaje de crédito comercial en mora se ha reducido por debajo del 69% del total de facturas pendientes de pago.

Esta mejora en la situación y en las expectativas de los indicadores de morosidad empresarial responde en buena medida a la mejoría de la situación económica. La reactivación económica, la recuperación del crédito comercial, la mayor liquidez en la economía y la mejora de las expectativas se están trasladando a la mejora la situación de la propia empresa, de sus clientes y de las condiciones de financiación.

Sin embargo, estas mejores condiciones económicas no deben hacer perder de vista el hecho de que para muchas pymes la morosidad es aún un problema. CEPYME considera que es preciso mantener la estrategia para combatir esta mala práctica comercial, que la Confederación viene impulsando desde hace tres años, uno de cuyos elementos es el mencionado Boletín.

Así, pese a la reducción registrada, los plazos de pago siguen siendo superiores a los 60 días que establece la Directiva y se mantiene un elevado porcentaje de deuda comercial con retraso de pago, por lo que la incidencia de la morosidad y el coste de la deuda puede aumentar en los próximos trimestres, a medida que vaya aumentando la deuda originada por la recuperación del crédito comercial. En este sentido, CEPYME recuerda que el crédito comercial representa actualmente el 30% del PIB, frente al 70% alcanzado en periodos previos a la crisis.

El coste financiero que supuso la deuda comercial entre empresas en el primer trimestre de 2015 fue de 1.550 millones de euros. De este volumen, 911 millones corresponden al crédito comercial en mora, que representa en torno al 0’1% del PIB.

Otros datos preocupantes respecto de la situación de la morosidad entre empresas son que el 44% de las pymes tienen facturas pendientes de cobro y, de ellas, el 11% tiene más del 10% de su cifra de ventas en situación de mora. Un 13’5% de las pymes tiene más de un 5% de su cifra de ventas en situación de impago.

El Boletín de Morosidad presentado por CEPYME incluye los resultados de la Encuesta sobre Morosidad, realizada durante el mes de junio, que pone de relieve que la fiscalidad y la competencia son los factores del entorno que más preocupan a las pymes respecto a su capacidad de crecimiento futura.

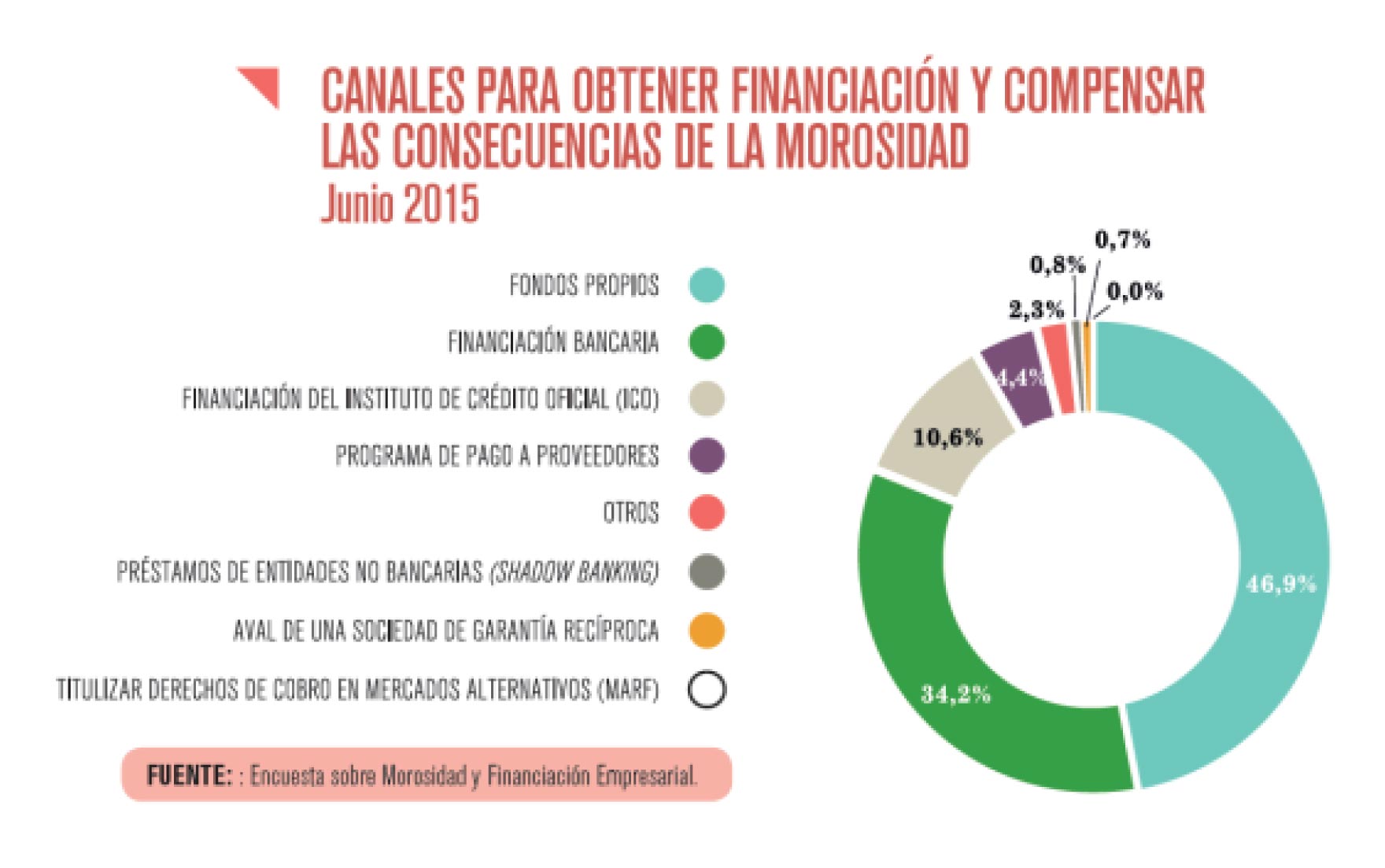

En cuanto a la financiación, el 47% de las pymes recurre a fondos propios para financiar los costes de la morosidad, entendiendo por fondos propios tanto los beneficios como el alargamiento de los plazos de pago a sus proveedores. Un 34% de las pymes encuestadas utiliza la financiación bancaria y un 10’5% recurre a financiación a través del ICO. Los instrumentos de financiación alternativa a la bancaria representan aún porcentajes residuales, lo que refleja el potencial de crecimiento que tienen estas fórmulas y la necesidad de incentivar su utilización entre las pymes.

La Encuesta ha analizado en esta ocasión la capacidad de internacionalización de las pymes españolas, que pone de relieve que, pese a la mejora registrada en el proceso de internacionalización de las empresas españolas durante los años más duros de la crisis, las pymes siguen manifestando una grado de intención de salida al exterior bajo. Independientemente de una mayor o menor adecuación de estas empresas a los procesos de internacionalización, se desprende de la Encuesta la necesidad de aumentar el apoyo del sector público e incrementar los recursos técnicos y financieros adaptados a las peculiaridades de las empresas de menor dimensión.

Fuente: CEPYME